上半年钢价飙升至创纪录的高度,钢企迎来难得的丰收季节,营收与利润均实现大幅增长。但由于铁矿石价格的坚挺,钢铁行业的利润有一大部分都被海外矿山巨头所收割。

目前,世界铁矿石供应呈现寡头垄断格局,来自澳大利亚的力拓、必和必拓、FMG以及巴西的淡水河谷被称为四大矿山,掌握着大量优质铁矿石资源。由于铁矿石价格高涨,四大矿山上半年赚的盆满钵满,盈利能力秒杀国内一线钢企。

单是今年二季度,巴西淡水河谷的EBITDA(息税折旧摊销前利润)就达到112.39亿美元,创下新纪录;净利润达到75.86亿美元(约合人民币489.8亿元)。

今年上半年,力拓EBITDA为210.37亿美元(约合人民币1358.38亿元),同比大增118%;归母净利润为123.13亿美元(约合人民币795亿元)。同期,必和必拓的集团经营利润大增80%至259亿美元,EBITDA达到374亿美元,利润率为64%。FMG的税后净利润则达到了103亿美元,同比大增117%。

上半年,国内进口海外铁矿石资源量与去年基本持平,但由于铁矿石价格高涨,进口资源耗费资金增幅却超过七成。海关总署数据显示,今年1-6月,国内共进口铁矿砂及其精矿5.6亿吨,同比增长2.6%,总计进口金额6032.2亿元,同比增长71.7%。

库存见底了

8月20号,中钢协发布了一组重磅数据,几个主要的钢铁大省7月份粗钢的产量下降的很快。其中河北钢铁产量同比减少了 19.51%,江苏的产能下降幅度相对要好一些,只是同比下降了 2.27%、辽宁则下降了 0.9%、山东下降的幅度也比较大,同比减少了14.2%、山西则适中,同比下降了9.31%。全国有18个省份的粗钢产量是下降的。根据国家对粗钢的规划,要求粗钢的供给下降2000万吨的。要完成这个目标,就意味着下半年的粗钢产能每月还需压缩600万吨左右。要知道我国每月的总共粗钢消费量也就是9000万吨左右,这个规模的产能压缩是非常恐怖的。

再来看看需求方面,今年是全球的基建大年,美国、印度都在大规模的搞基建,对粗钢的需求大规模的增长基本上是板上钉钉的。往年,全球的钢铁主要来源于三个地方。一个是以德法为核心的欧洲,一个是以美加墨为核心的北美,最后一个是以中日韩为核心的东亚。由于疫情原因,欧洲、北美、日韩的产能没有恢复。所以全球的钢材产能,大部分都集中在中国。

在正常的年份里,中国出口钢材每年大概是6000万吨,今年预计全球的粗钢需求量同比增加15%左右。而全球年产粗钢5000万吨以上的国家,算上中国只有6个。其他的几个国家因为疫情,钢铁生产还没有完全恢复。因此北美、欧洲产生的需求缺口,现在也只有中国这边能填上。其他的国家压根就没有能力接下这么大的订单,但中国由于粗钢产能的压缩,导致国内的供应比较紧张,为了优先保证国内的钢铁供应,国家宣布取消了23种产品的钢铁退税。

即便是这样很多国内钢企下游的制造业订单也接不过来,上半年接的生产订单都没有完成。现在大部分钢企的库存基本都在安全库存以下。而库存就是冗余部分,没有这部分冗余存在,价格自然就没办法降下来。因为大家看着库存低缺货,就没人会降价。只有这些企业的库存补完了,安全库存的缺口填上了,上涨才会阶段性结束。目前来看,在上半年订单完成以后,下半年由于国内基建复苏和国外基建的推进。钢铁维持需求旺盛的大概率事件。钢企也将长时间维持低库存的状态,钢铁价格上涨也很难一时半会结束。

而且别忘了,现在是全球大放水的时代。美联储撒出的货币,由于美股泡沫一时半会很难有实质性的收缩。国内刚在7月份进行了一次降准,机构预测下半年大概率还会有一次全面降准。在流动性泛滥的市场,所有的资产价格都会水涨船高,钢铁也不例外。

利润去哪了?

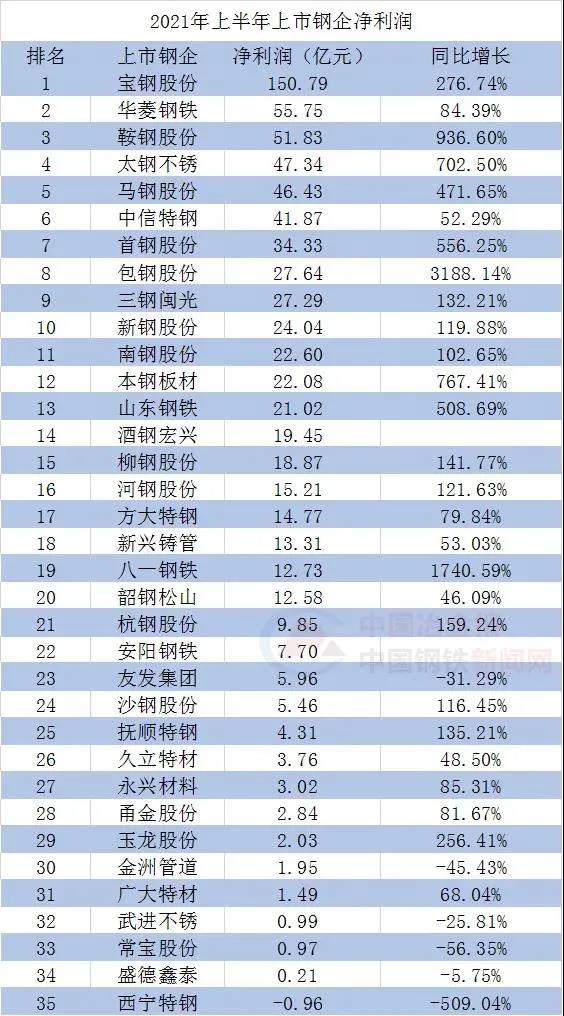

近期,35家上市钢企公布了2021年第一季度业绩公告,其中34家企业实现盈利。具体情况如下:

过去几年钢价节节攀升,中国钢企的利润却并不高,为什么?

因为放任钢铁增产,激发对铁矿石的边际需求,铁矿石暴涨、推着钢价往上走,钢企的加工毛利是被压缩的,三大矿山把中国钢企和中下游制造业都给吃干抹净。

从2014年到2020年,中国粗钢产量分别为8.23、8.04、8.08、8.32、9.28、9.96、10.53亿吨,2016年到2017年的供给侧改革让钢铁企业盈利能力恢复,2018年开始一直到今年上半年,钢铁企业在不扩产能的情况下想尽各种办法提高产量,2020年的粗钢产量相比2017年居然增长30%,这哪里有夕阳行业的样子啊!

这种增产,打破了全球的铁矿石供需平衡,再加上铁矿石主要掌握在三大矿山手里,他们可以联手操控,铁矿石价格从18年的70美元一路上涨到今年最高的230美元。

2018年中国进口铁矿石花了750亿美元,2020年花了1270亿美元,今年上半年大概900亿美元。

这是什么概念?2020年中国进口芯片3500亿美元,进口原油1800亿美元,铁矿石已经成为第三大项。

如果再不加控制,今年进口铁矿石的花费就要追上原油,达到1800亿美元级别,相比2018年提高1000亿美元,6500亿人民币就这么送出去了啊,相当于13个茅台的净利润!

要想降低钢价和铁矿石价格,必须控制钢铁产量,把边际需求从上行打至下行,铁矿石才会降价。

后续的影响是,在铁矿石降价的同时,短期内钢价略微往上走,中长期会跟随铁矿石往下走,钢企毛利上升,中下游制造业也获利。

所以这里非常反常识,通常我们觉得增产会降价,限产会涨价,但钢铁主要是由铁矿石定价、不是由钢企定价,钢企增产短期降价、中长期涨价,钢企限产短期涨价、中长期降价。

最近几个月,对钢铁的产量控制是史无前例的严格,全国一盘棋,层层下达任务,就是为了争夺铁矿石定价权,效果非常好,铁矿石从230降到了180。

但铁矿石企业和相关利益方买通中国的一些媒体,操控舆论、迷惑人心,到处宣扬增产降价、限产涨价的错误逻辑,攻击中国钢铁企业暴利垄断、损伤了中下游。

上个月底的会议提出“纠正运动式减碳”,他们就大做文章,宣扬将放开生产,引发钢铁大跌、铁矿石大涨,8月2号钢企差点集体跌停。

随后的事实证明,不会放开钢铁生产,因为钢铁的限产本来就不是为了减碳,就是为了对付三大矿山。

免责声明:tiegu发布的原创及转载内容,仅供客户参考,不作为决策建议。原创内容版权与归tiegu所有,转载需取得tiegu书面授权,且tiegu保留对任何侵权行为和有悖原创内容原意的引用行为进行追究的权利。转载内容来源于网络,目的在于传递更多信息,方便学习交流,并不代表tiegu赞同其观点及对其真实性、完整性负责。如无意中侵犯了您的版权,敬请告之,核实后,将根据著作权人的要求,立即更正或者删除有关内容。申请授权及投诉,请联系tiegu(400-8533-369)处理。