一、钢材进出口总体情况

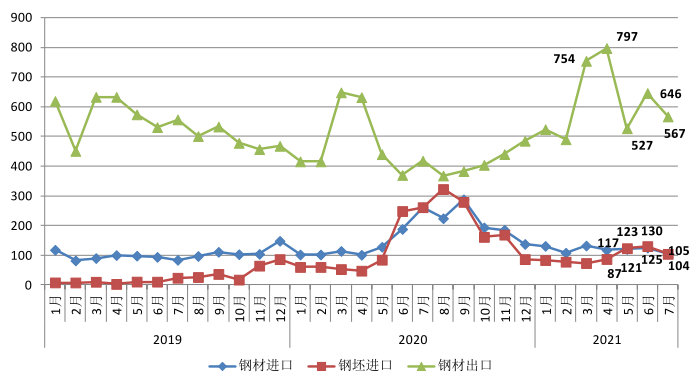

海关数据显示,2021年前7个月我国累计出口钢材4305.1万吨,同比增长30.9%。同期,累计进口钢材839.7万吨,同比下降15.6%;累计进口钢坯679.20万吨,同比下降16.7%。考虑钢坯进口,2021年前7个月我国粗钢净出口2931.2万吨,净出口量已经超过去年全年的1703.4万吨。

图1 中国钢材进出口当月情况

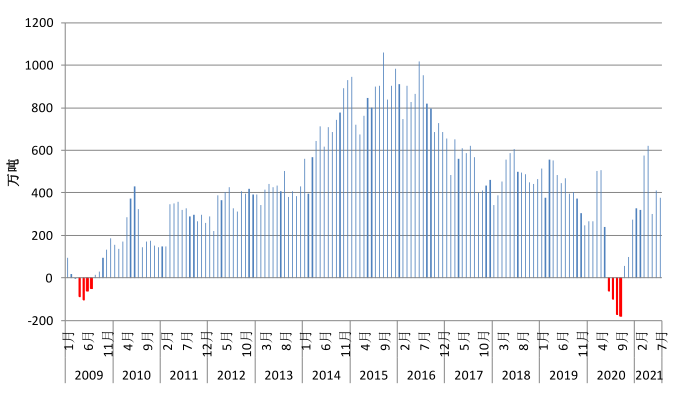

图2 中国粗钢净出口当月情况

2021年7月我国钢材进口平均单价1348.9美元/吨,环比上涨4.84%,同比上涨103.48%;出口平均单价1339.34美元/吨,环比上涨4.36%,同比上涨53.62%。进出口价差连续2个月收窄至10美元/吨以内。

图3 中国钢材进出口平均单价

图4 中国钢材进出口价差

二、钢材出口情况

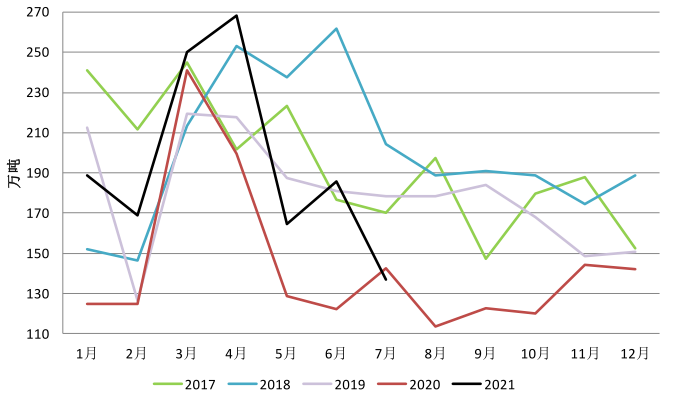

7月中国钢材出口量环比下降78.9万吨至566.9万吨,较2020年同期增加147.6万吨,较2019年同期增加9.9万吨。具体情况如下:

1.出口政策进一步调整。7月28日,国家有关部委发布进一步取消冷轧、镀锌等23个钢铁产品出口退税,并适当提高铬铁、高纯生铁的出口关税。自4月底起,国家连续2次调整钢材出口退税及关税政策,现所有成品钢材的出口退税率已全部取消,彰显出国家对钢材出口问题的高度关注,以及明确的政策导向和决心,在资源瓶颈和环境压力双重约束条件下钢铁行业要走内需主导型、资源节约型和环境友好型发展之路。

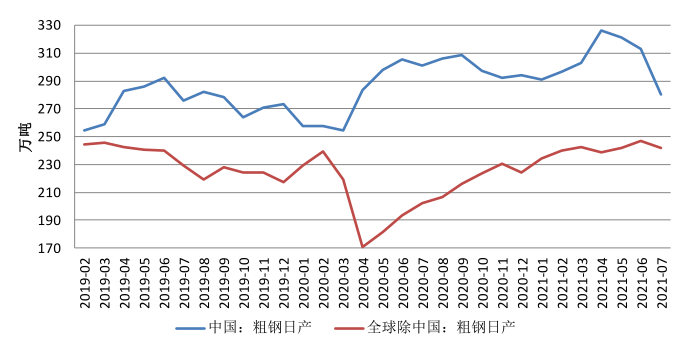

2.中外产量变化、国内出口政策变化频繁,国内钢材出口下行压力增大。从供应角度来看,在双碳、双控等多重目标要求下,下半年国内钢铁行业减产已拉开序幕,出口资源相应减少,而海外产量升至近两年峰值平台,供需缺口收敛。7月中国粗钢日均产量环比下降10.53%至279.97万吨,创2020年4月份以来的最低值;全球除中国粗钢日均产量较2020、2019年同期分别上升19.33%和5.28%。据机构调研数据显示,在海外热卷资源与国内主流报价相近的情况下,因今年以来国家2次调整钢铁产品进出口政策,市场对未来政策猜测较多,海外买家对中国资源持观望态度,更倾向于采购独联体等海外出口资源。7月钢铁行业新出口订单指数30.8%,较上月回落11.5个百分点,降至近15个月以来的最低水平,先行指标预示后期出口形势不佳,减产和出口政策调整的效力也将逐步凸显。

图5 粗钢日均产量:中国和海外

图6 钢材出口量&钢铁行业PMI:新出口订单指数

3.国内外价差高位小幅收窄,但品种间差异较大,部分品种仍具备出口价格优势。7月份,北美、欧洲钢材价格涨幅收窄,东南亚受疫情困扰钢材价格表现弱势,国内钢价止跌企稳。国内外价差高位小幅收窄,但品种间差异较大,部分品种仍具备出口价格优势,贸易商出口热情难挡。具体来看,中国螺纹钢FOB报价已高出国际主流报价,不具备出口价格优势;冷轧、镀锌因取消出口退税,7月底出口价格大幅走高,与独联体出口价差明显收窄,但仍处于全球较低水平;5月取消出口退税的热轧产品,与独联体等国的出口价格优势已明显收窄。

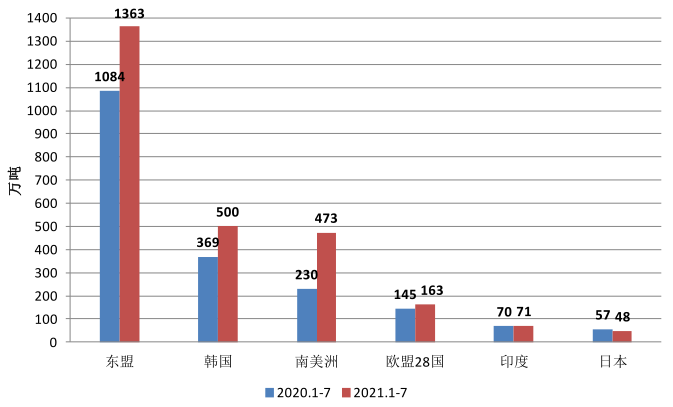

4.出口东盟比重最高,南美洲、韩国增长明显。东盟是我国钢材主要出口区域,前7个月我国向东盟累计出口钢材1363.3万吨,同比增长25.8%,占总量比重的31.7%。但是,受疫情以及雨季影响,东南亚主要国家国内需求疲弱、价格弱势运行,钢材进口减少、内销转出口增多,7月我国向东盟出口钢材137.1万吨,较4月峰值下降了近一半,降至近5年同期最低水平。从变化幅度来看,前7个月我国向南美洲、韩国分别出口钢材473.4和500.4万吨,同比分别增长105.9%和35.6%。

图7 我国向东盟出口钢材情况

图8 中国钢材出口分国别/区域情况

7月,我国进口钢材104.9万吨,环比下降16.2%,创年内最低水平;生铁、再生钢铁原料进口量分别为9.48和9.32万吨,环比增长118.6%和14.8%;钢坯、直接还原铁进口量分别为104.30和15.17万吨,环比分别减少19.9%和30.9%。主要呈现以下几个特点:

1.海外钢铁需求平稳复苏,支撑国际钢价高位运行,国内钢企进口动力明显下降。6月份以来,全球制造业虽有见顶迹象,但主要经济体仍保持复苏趋势。美国和欧元区7月份制造业PMI分别为59.5%和62.8%,环比回落1.1和0.6个百分点;亚洲制造业PMI结束2连跌,日本制造业PMI环比回升0.6个百分点至53%,韩国环比回落0.9个百分点至53%。海外钢铁需求平稳复苏,支撑国际钢价高位运行,7月我国钢材进口均价较去年同期增长逾1倍,涨幅明显高于出口均价,国内钢企进口动力明显下降。

2.进口品种多数量降价升。7月份,除管材进口量环比、同比正增长外,其他5大品类均不同程度减少进口。其中,占进口比重约70%的板材,7月进口量环比下降14.7%,同比下降66.8%。同时,多数品种进口均价环比上涨,仅管材7月进口均价环比回落7.7%。

3.进口区域有变化,韩国占比下降、东盟占比提升。今年前7个月我国自日本累计进口钢材274.3万吨,同比增加4.73%;自韩国进口钢材198.1万吨,同比减少31.3%;二者约占进口总量的56.3%。日韩是我国钢材传统进口国,2010-2019年两国进口量平均占总量的73%,但2020年进口占比已大幅下降至48.8%,反映出中国钢材进口来源更加多元化、东盟钢材出口优势提升的特点。从2020年5月份起,东盟逐步发展成为我国钢材第三大来源地,今年前7个月我国自东盟进口钢材188.8万吨,较2020年、2019年同期分别增长45.6%和7倍,进口占比从2020年的16.2%进一步提升至22.5%。东盟十国中,自马来西亚累计进口钢材118万吨,同比增长34.4%;自印尼累计进口钢材66.4万吨,同比增长86.4%。

图9 中国钢材进口分国别/区域情况

免责声明:tiegu发布的原创及转载内容,仅供客户参考,不作为决策建议。原创内容版权与归tiegu所有,转载需取得tiegu书面授权,且tiegu保留对任何侵权行为和有悖原创内容原意的引用行为进行追究的权利。转载内容来源于网络,目的在于传递更多信息,方便学习交流,并不代表tiegu赞同其观点及对其真实性、完整性负责。如无意中侵犯了您的版权,敬请告之,核实后,将根据著作权人的要求,立即更正或者删除有关内容。申请授权及投诉,请联系tiegu(400-8533-369)处理。