2021年7月15日起,铁矿石价格一改前7个月的疯狂向上格局,呈单边下跌行情,至2021年9月13日,普氏铁矿石价格指数由222.3美元/吨下跌至122.6美元/吨,价格跌幅接近45%。至此,铁矿石价格也完成了自2020年8月以来一年内的“倒V”行情,价格基本回归至一年前的水平,历时11个月的铁矿石上涨行情在两个月的下跌行情后宣告“完美收官”。然而,近期铁矿石价格又开始了快速上升的态势。截至10月11日,进口铁矿石价格已经从9月21日的年内低点94美元/吨上涨至136.95美元/吨,近20天的时间,上涨了42.95美元/吨。那么从中长期来看,铁矿石价格将呈现出何种走势?笔者试图从全球铁矿石资源供需格局、进口铁矿石当前定价影响因素以及铁矿石资源的替代性等方面予以分析。

四大矿山以超低成本保持市场绝对占有率

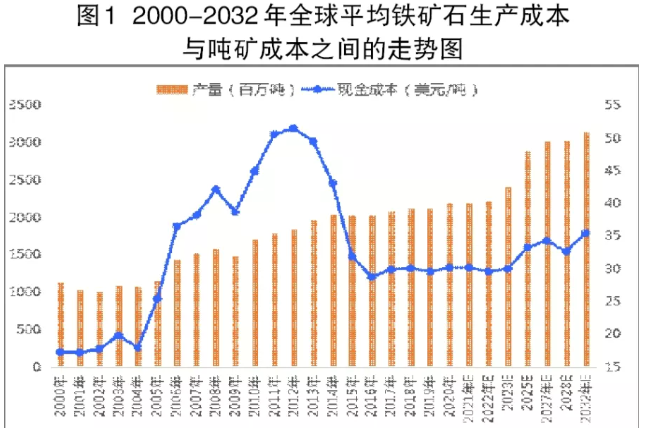

从行业发展的角度上看,2004年以前,由于中国钢铁工业的发展尚未成熟,全球铁矿石市场一直延续着以长期协议定价为基础的平稳发展态势;2004年后,尤其是2006年以来,中国钢铁工业迅猛发展,中国粗钢产量全球占比不断提高,为满足中国市场对铁矿石不断增长的需求,铁矿石市场容量不断扩大。伴随着新增产能的释放,2008年后以全球第四大铁矿石巨头FMG为代表的市场新增力量进入铁矿石市场。在同一阶段,铁矿石定价规则改为依据普氏价格指数定价,新增产能一度推高铁矿石成本在2011年前后上升至50美元/吨以上,市场供给的充足与行业竞争的加剧使得铁矿石市场供大于求,价格在2013年开始下行。而伴随着新增产能的逐渐释放,全球铁矿石平均生产成本不断摊低,至2016年,全球铁矿石行业平均FOB(离岸成本)下降至27美元/吨。2017年以来,伴随着铁矿石市场的大规模围绕成本与价格之间的洗牌,行业以四大铁矿生产商为代表的垄断格局愈发明显。在垄断格局下,淡水河谷、力拓、必和必拓和FMG四大矿山不断通过提高主力矿山产量和提高科技应用水平降低生产成本以保持对全球其他铁矿石生产商的行业持续竞争能力。

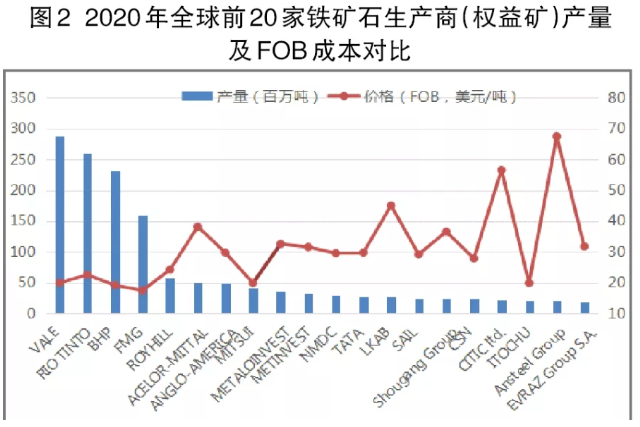

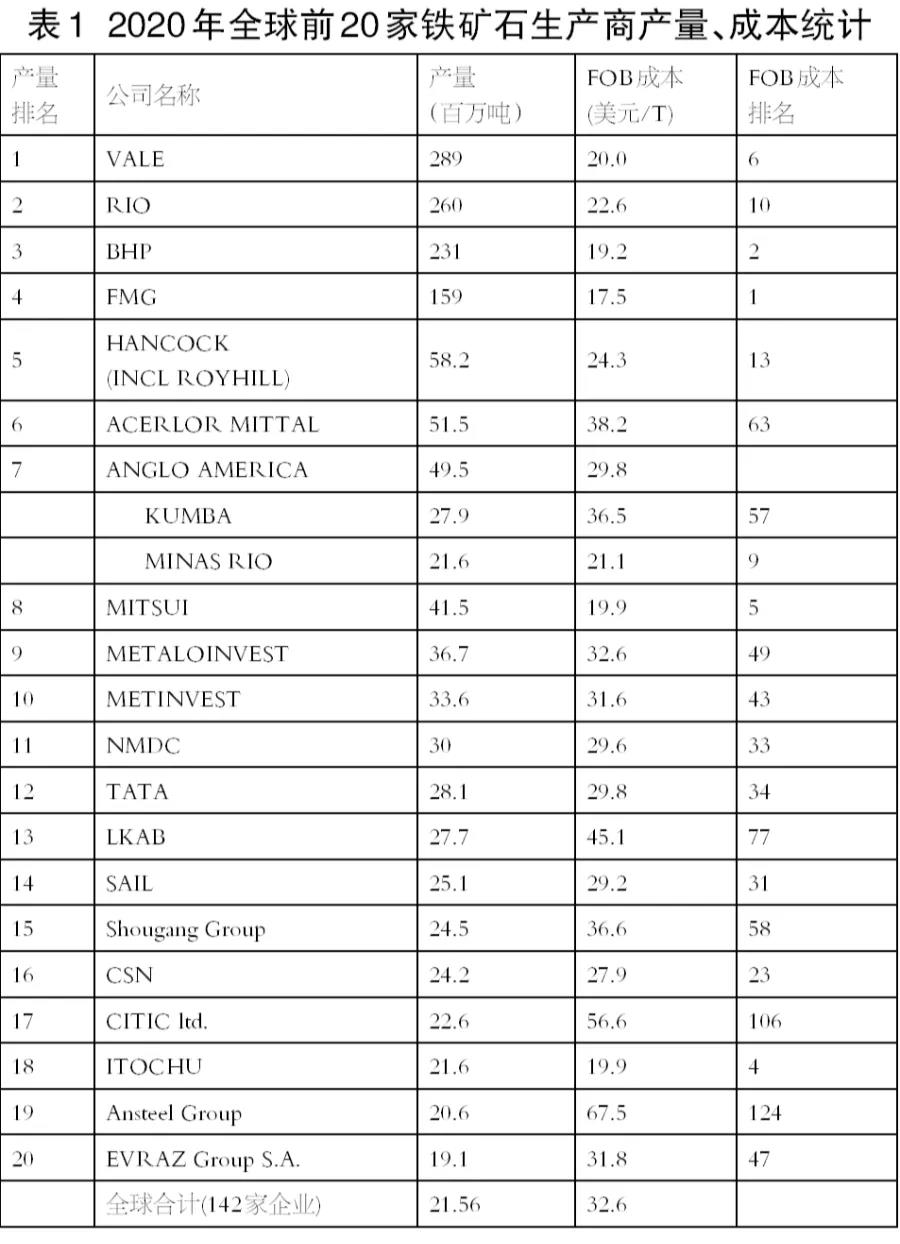

2020年,全球铁矿石产量为21.56亿吨,平均铁矿石FOB为32.6美元/吨,其中淡水河谷、力拓、必和必拓、FMG四大矿的产量就接近10.5亿吨,占当年全球产量的49%左右,且这4家矿企的FOB成本分别只有20.0美元/吨、22.6美元/吨、19.2/吨和17.5美元/吨,远低于全球平均水平。同时,根据相关权威信息机构的数据,目前全球142家铁矿石生产商中有49家企业成本低于32.6美元/吨的平均水平,总产量达14.58亿吨,占全球产量的近68%。

根据全球权威行业数据,2020年全球铁矿石产量前20家的企业共生产了14.54亿吨铁矿石,占全球总量的67%以上,而这20家企业中除安赛乐米塔尔、LKAB、首钢、鞍钢4家公司外,其他的企业FOB成本均低于或接近全球32.6美元/吨的平均值。

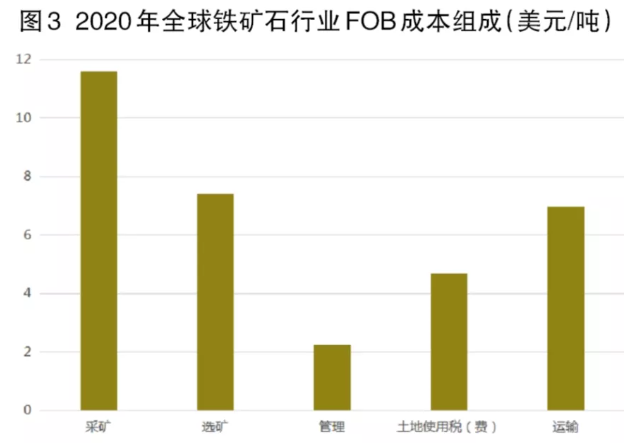

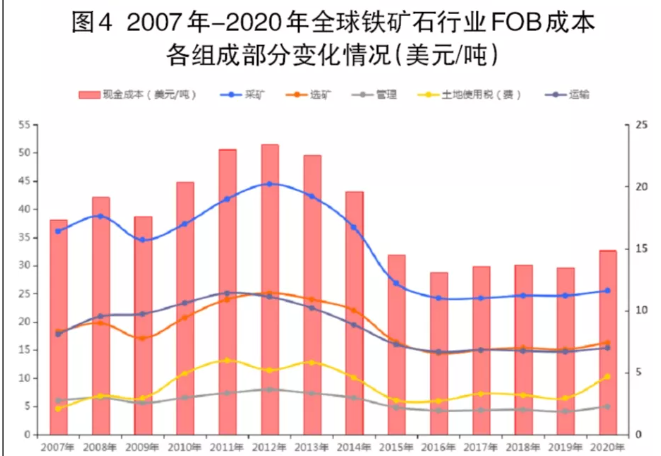

2020年全球铁矿石平均FOB成本为32.6美元/吨。其中,采矿成本11.6美元/吨(折合人民币约78元/吨),选矿成本7.21美元/吨(折合人民币约49元/吨),运输成本7.0美元/吨(折合人民币约47元/吨),土地使用税费4.02美元/吨,管理成本1.91美元/吨。四大矿山全面形成了对全球非主流矿山,特别是中国铁矿石生产企业的压制性成本优势。

从2007年~2020年全球铁矿石FOB成本构成的变化曲线上看,由于四大矿山垄断程度的增强,全球FOB生产成本被控制在较低水平,四大矿山通过严格的成本控制保持市场的绝对占有率。

从全球在产铁矿石资源的垄断度上看,截至2020年末,全球在产的252座铁矿矿山中86座矿山的成本低于32.6美元/吨的平均水平,67座矿山成本低于30美元/吨。而全球FOB成本高于60美元/吨的68座矿山中63座矿山为中国国内或所属国外矿山。同时,数据显示:在全球成本排名前30的矿山基本被四大矿山所拥有;而中国在产铁矿山中,排名最靠前的是攀钢矿业旗下朱家包包铁矿,但其排名仅为第111位,FOB成本约为40.1美元/吨。同时,在2020年全球27个铁矿石主要生产国中,我国的铁矿石FOB平均成本达到71.1美元/吨,排名最后一位,是当年全球铁矿山FOB平均成本的近2.2倍,且当年的铁矿石成品矿产量只有2.1亿吨左右,仅占全球产量的约9.7%。

中国国产铁矿成本竞争力亟待提高

从中国国内铁矿石供给上看,由于多年的开发,我国现存铁矿矿山资源品位逐年下降。根据中国冶金矿山协会的统计数字,2021年1月~7月份,我国开采的原矿品位只有26.67%,列入中国冶金矿山协会统计的重点矿山原矿产量为21007.6万吨,成品矿产量为7020万吨,累计选矿比为3.09,累计抛尾品位为8.36%。计算得出,目前我国重点矿山平均每3吨原矿产出1吨成品矿。按月均产量推算,2021年全年,我国重点矿山成品矿产量在1.2亿吨左右。

由于列入中国冶金矿山协会统计的重点铁矿企业多数为国有大中型铁矿,原矿品位较高,金属回收率较高,选矿比较低,所以根据往年统计,虽然重点企业的铁矿石原矿产量仅占全国铁矿石原矿产量的不足37%,但是其成品矿产量占了全国成品矿产量的50%~60%甚至以上。根据中国冶金矿山协会的统计,1月~7月份,全国铁矿石原矿产量(含重点矿山)共计为57018万吨,累计产量同比增长17.2%。但是从全国成品矿的角度上看,根据冶金矿山协会对选比指标的统计,我国1月~7月份的累计铁矿山选比最优为1.29,最差为11.49,刨除重点矿山3.09的平均选比外,估算的剩余矿山选比在5至6范围内,抛尾品位按12%左右计算出的2021年1月~7月份我国国产矿成品矿产量约在1.3亿吨左右,其中重点矿山产量为7020万吨,占比超过52%。以此估算的全年我国国产铁矿石成品矿产量为2.3亿吨左右,较2020年的2.1亿吨增长2000万吨,年增长幅度在9.5%左右,几乎是原矿产量增幅的一半。

由于自然品位的下降,在铁矿石产量上升的同时,我国绝大部分铁矿已由露天转为井下采矿,在安全生产和环境保护要求不断升级的情况下,生产成本不断提高。2021年1月~7月份,我国国产矿矿石制造成本(井下)为105.45元/吨,同比增长9.51%;铁精矿制造成本为396.24元/吨,同比上升10.59%;铁精矿完全成本为525.80元/吨,同比增长12.24%。这3组数据完全可以反映出:随着国内铁矿石自然禀赋的下降,为了增加国内约9.5%的成品矿产量,需要国内铁矿石原矿的开采成本上升9.5%,选矿成本增加10.59%,推涨铁精粉完全成本增加12.24%。

值得特别指出的是,中国废钢市场发展预计在“十四五”期间将迎来发展的“井喷期”。废钢产量的增加将有效降低中国对进口铁矿石的依赖。但是按照中国10亿吨粗钢产量计算,仅长流程高转炉炼钢提高废钢比至国际平均水平就需废钢3亿吨以上。提高电炉炼钢在我国钢铁工业实际生产中的占比也是有效地降低铁矿石高度依赖的重要方法。总之,充分有效利用对废钢资源,用好废钢、多用废钢是降低我国对铁矿石资源高度对外依存的有效手段。

警惕现行定价机制与金融资本双重影响铁矿石价格

资源的高度垄断成就了四大矿山拥有绝对市场话语权,铁矿石价格被推高。2021年以来,中国进口铁矿石市场价格屡创新高。在铁矿石价格不断上涨的情况下,铁矿石成为全球最赚钱的资产配置,垄断了全球优质铁矿石资源的四大矿山在坐拥铁矿石市场绝对定价话语权的同时,成为全球金属矿产行业企业的突出代表。澳大利亚有关媒体统计的2021年上半年全球前十大金属矿业上市公司市值排名中,全球前六大铁矿石生产(贸易)巨头占据了前6席位,其中必和必拓、力拓、淡水河谷、英美资源和FMG五大铁矿生产商分别列第1、2、3、5、6位,全球最大的铁矿石贸易商嘉能可列第4位。

资本的青睐使得铁矿石成为游资炒作的宠儿。尤其是铁矿石供应端的高度垄断和需求端的单一旺盛及集中度低情况,更容易得到市场游资的炒作。资本对原料市场的“偏好”使得资本大量涌入原料市场并人为推高铁矿石价格。2021年5月~7月份,铁矿石价格曾经连续运行在200美元/吨以上。即便是在2021年7月后中国粗钢限产情况下,铁矿石价格断崖式下跌至120美元/吨附近,相对32.8美元/吨的生产成本,海外铁矿巨头依然利润可观。从资本视角出发,只要中国粗钢产量不出现大的减量,资本就依然“看好”铁矿石的未来。因此,7月后断崖式的下跌并非意味着资本的离场,需要引起我们的警惕。

铁矿石的金融属性不断增强,金融资本助推铁矿石价格易涨难跌。纵观铁矿石市场价格的形成历史,铁矿石真正意义上市场价格的形成只有短短12年的时间。应该说,相比铜等传统大宗金属的市场价格形成的历史,铁矿石还只是一个“新生儿”。然而这一新生商品在入市之初就面临着高度垄断和价格易被操纵的困境。自2008年6月铁矿石普氏价格指数被选择成为铁矿石市场价格的参考依据起,四大矿山主导市场定价机制格局也就随之产生。2018年5月,中国大连商品交易所引入境外投资者后,金融市场对铁矿石的成交量迅速超越实体市场容量,期货价格逐渐在铁矿石市场定价中占据重要地位。可以说,铁矿石作为黑色金属(钢铁工业)的主要原料,其金融属性不断被市场所完善,目前已经形成以期货定价为主、普氏现货共同运行的双轨制价格体系,金融属性在中国铁矿石的定价机制上已占有相当的比重。在资源高度垄断的前提下,金融资本的助推只能导致铁矿石价格易涨难跌。

从铁矿石的资源供需上看,中国以国内大循环为主的经济发展对钢材的需求仍将保持高位,国家稳物价稳供应的政策也将要求钢材的供应和价格维持在合理区间。而国家限制粗钢产量的做法实际是将市场决定的粗钢产量峰值进行合理的分布,避免因供需错位引发市场恐慌,有利于钢铁工业作为国家经济发展的绝对支柱行业的稳定发展。因此,可以说,未来几年内的中国粗钢产量不会超过2020年的水平,中国粗钢产量的峰值区间的持续时间将被拉长。在2030年碳达峰要求下对优质资源的旺盛需求以及中国铁矿石供应瓶颈影响下,全力保障废钢和国产矿铁元素供给,积极开发海外在手资源,方能在铁元素资源的供给端对高企的矿价形成有效的阻击。

从铁矿石金融属性来看,资本炒作尚未谢幕,资本的逐利性使得“做多”操作随时可能“反扑”。

从铁矿石的定价机制来看,普氏价格的操控与金融市场对铁矿石价格的双重影响,给价格操控者也提供了“进退自如”的空间,在极端不利条件下,普氏铁矿石价格指数完全可以背离金融市场独自运行。

钢铁工业是我国的支柱行业之一,稳定的原料供应和平稳的原料采购价格是保证行业稳定发展的关键。目前铁矿石市场的定价是相互勾稽又貌似互不相干的双轨定价机制,即价格的最终体现是普氏价格指数,而背后的逻辑则是金融市场的资本博弈。对于业已垄断控制资源的海外矿业巨头而言,完全可以“游刃有余”地在两轨间操控铁矿石价格。

因此,未来中国要冲破铁矿石定价权旁落的困境,必须重视在铁矿石金融市场的博弈并着力打破金融期货与普氏现货之间的双轨勾稽关系,在金融和现货两个市场中同时发力,遏制铁矿石价格的暴涨暴跌并有效引导铁矿石价格在相对合理区间运行。

免责声明:tiegu发布的原创及转载内容,仅供客户参考,不作为决策建议。原创内容版权与归tiegu所有,转载需取得tiegu书面授权,且tiegu保留对任何侵权行为和有悖原创内容原意的引用行为进行追究的权利。转载内容来源于网络,目的在于传递更多信息,方便学习交流,并不代表tiegu赞同其观点及对其真实性、完整性负责。如无意中侵犯了您的版权,敬请告之,核实后,将根据著作权人的要求,立即更正或者删除有关内容。申请授权及投诉,请联系tiegu(400-8533-369)处理。