1、压产政策背景下,废钢对于铁矿的替代

从废钢产生来源来看,废钢产生主要来自三方面:1、厂内废钢。厂内废钢,顾名思义主要来自于钢厂内部,包括了切头、切尾、切边、报废品、铸余、钢渣回收等等。厂内废钢的产生量以粗钢产量为基础,同时受到产生率或收得率(1-厂内废钢产量/粗钢产量)的影响。厂内废钢通常当月产生,当月消耗,基本没有库存,产量较为稳定,企业自己消耗为主;2、加工废钢。根据钢铁行业下游行业消费比例以及各子行业的收得率,测算加工废钢产生量为钢材消费量的10%左右。由于下游行业钢材消费比例变化不大,因此加工废钢产生量占钢材消费比例也比较稳定。另外,由于加工过程产生的废钢属于边角料,是下游加工过程中的副产品,不会留较大的库存,一般当年就会销售出去。这部分废钢的供应量对价格的敏感性不高;3、老旧回收废钢。中长期来看,回收废钢的产生量取决于若干年前钢材消费量,因此其产生量应该稳定;但从短期来看,其产生量仍然受到废钢价格、季节、房地产拆迁、拆解补贴等方面影响。

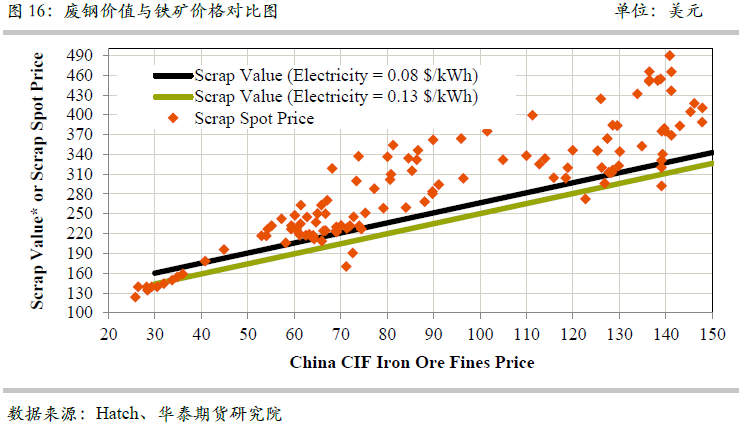

通过对废钢价值和铁矿价格进行过测算,由图16可知,相对于铁矿,废钢极具有使用价值。即便铁矿价格跌落至30美金以下,废钢仍具有超过130美金的价值。同样说明,废钢的产生和消费,几乎不受价格因素影响,也就是废钢的产生和消费,是极为确定的。国内压产政策的实施,由于高炉入炉原料配比较难调节,短期钢厂会采取减少转炉废钢添加比来达到减产的目的,但从长远来看,废钢的使用价值远高于铁矿石,废钢势必会优先使用。因此,废钢相对铁矿而言,具有无限的替代价值。预计下半年,废钢消费的减量主要来源于两方面,即压产带来的厂内废钢下降和成材下游消费下滑带来的加工废钢下降。

2、压产背景下,全球铁矿供需演化路径

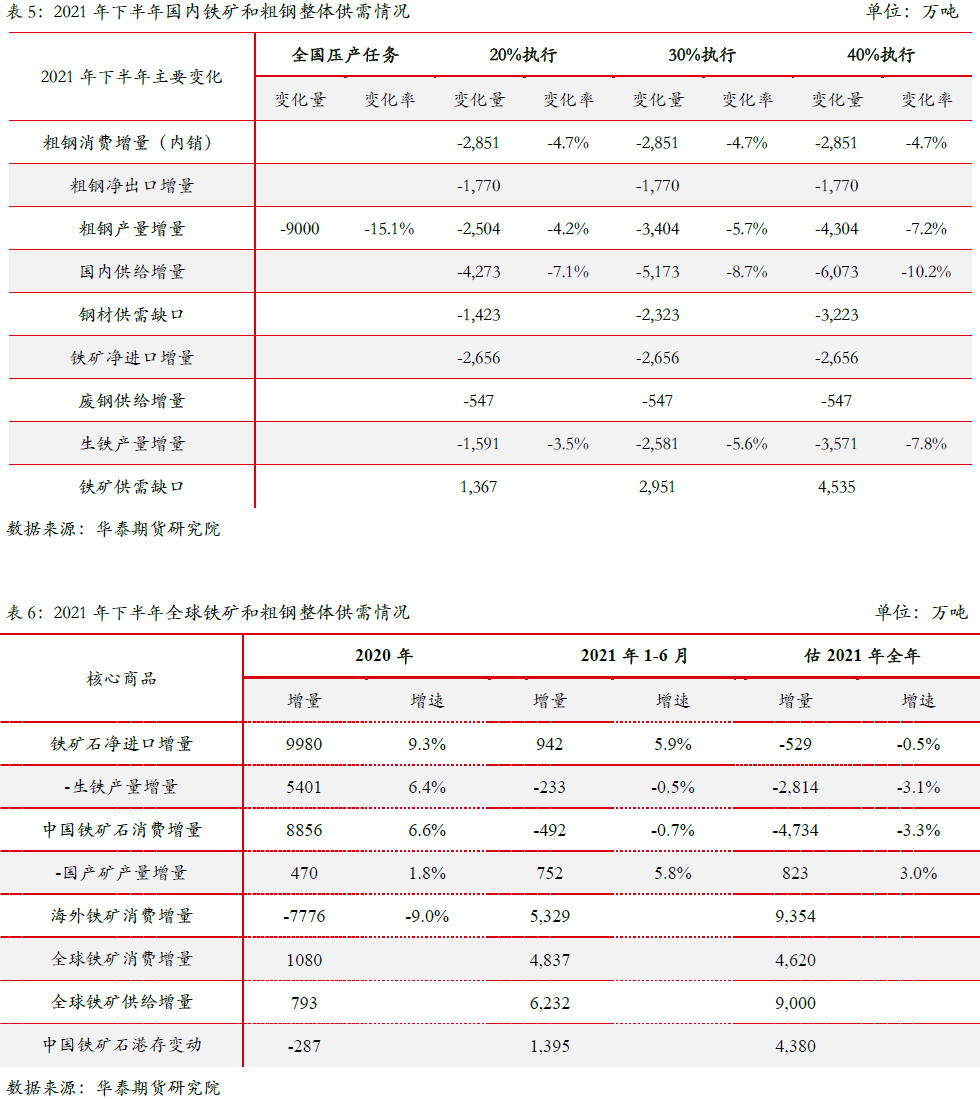

2021年下半年,若按照相关部门压减国内粗钢产量的目标,以钢协统计数据为基础,预计下半年同比减量将高达9,000+万吨。基于国内钢铁行业现状,我国钢铁行业集中度较低,民营企业与国有企业并行,预计下半年国企政策执行力度会高于民营钢厂。因此,按照中国钢铁协会粗钢产量数据,对政策最终执行按照20%谨慎、30%中性和40%乐观三个维度进行评估。按照华泰期货研究院平衡表测算,国内下半年铁矿和粗钢整体供需情况见表5。

2021年,海外需求复苏,成为全球消费的主要增量来源。若中国无压产压消费相关政策,则全球钢铁高消费增量,铁元素和碳元素短缺将是今年的最大产业逻辑。而随着中国压产政策的实施,对全球铁矿的供需平衡将产生新的重要变量。

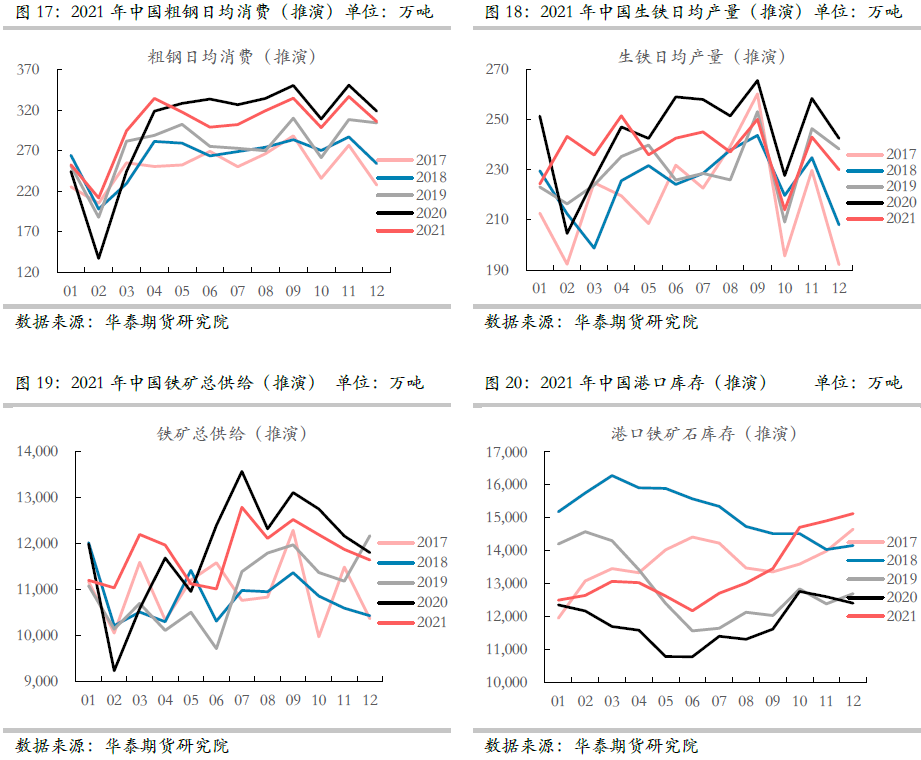

2021年下半年,就海外消费而言,海外消费预计仍将保持复苏态势。考虑到海外经济复苏状况和需求大幅回暖的状况,去年因疫情导致的供需下滑,今年大概率将回补,预计粗钢产销将回到19年水平甚至更高。若海外按照今年1-6月产销状况平推全年,同时国内压产政策按照前文30%中性条件下,据华泰期货研究院测算,下半年全球铁矿和粗钢整体供需情况如下表6所示。国内粗钢及铁矿供需平衡关系将重构,下半年国内铁水产量预计出现同比负增长,铁矿消费将明显收缩,中国港口库存将呈连续累库状态(图20)。

免责声明:tiegu发布的原创及转载内容,仅供客户参考,不作为决策建议。原创内容版权与归tiegu所有,转载需取得tiegu书面授权,且tiegu保留对任何侵权行为和有悖原创内容原意的引用行为进行追究的权利。转载内容来源于网络,目的在于传递更多信息,方便学习交流,并不代表tiegu赞同其观点及对其真实性、完整性负责。如无意中侵犯了您的版权,敬请告之,核实后,将根据著作权人的要求,立即更正或者删除有关内容。申请授权及投诉,请联系tiegu(400-8533-369)处理。